Biểu Thuế Thu Nhập Cá Nhân 2007 Là Gì

Theo quy định của pháp luật về thuế thì việc nộp thuế thu nhập của cá nhân, tổ chức là một nghĩa vụ bắt buộc nộp cho cơ quan quản lý thuế. Theo đó, luật quy định về hạn mức tiền lương, tiền của người lao động nhận được từ quá trình lao động phải nộp thuế và doanh nghiệp sử dụng lao động cũng phải chịu thuế thu nhập cá nhân và khai quyết toán thuế.

Theo quy định của pháp luật về thuế thì việc nộp thuế thu nhập của cá nhân, tổ chức là một nghĩa vụ bắt buộc nộp cho cơ quan quản lý thuế. Theo đó, luật quy định về hạn mức tiền lương, tiền của người lao động nhận được từ quá trình lao động phải nộp thuế và doanh nghiệp sử dụng lao động cũng phải chịu thuế thu nhập cá nhân và khai quyết toán thuế.

Đối với nền kinh tế xã hội

- Tăng nguồn thu cho ngân sách nhà nước Thuế là nguồn thu chủ yếu của ngân sách nhà nước, trong đó có thuế thu nhập cá nhân. Khi nền kinh tế ngày càng phát triển, thuế thu nhập cá nhân cũng có sự gia tăng nhanh chóng, tỷ lệ thuận với thu nhập bình quân đầu người.

Thuế thu nhập cá nhân là một khoản thu quan trọng với ngân sách Nhà nước.

Bên cạnh đó, do việc thực hiện tự do hóa nền kinh tế thương mại, nên nguồn thu từ các loại thuế xuất - nhập khẩu bị ảnh hưởng. Vì vậy, thuế thu nhập cá nhân ngày càng trở nên quan trọng với ngân sách nhà nước. - Góp phần thực hiện công bằng xã hội Tại Việt Nam, sự chênh lệch giàu nghèo còn khá rõ rệt, số đông dân cư có thu nhập thấp. Thông thường, thuế thu nhập cá nhân chỉ áp dụng với những đối tượng có thu nhập trung bình trở lên, cao hơn mức khởi điểm thu nhập chịu thuế, không đánh vào các cá nhân có thu nhập thấp, vừa đủ nuôi sống bản thân và gia đình. Do đó, mặc dù thuế thu nhập cá nhân chưa mang đến nguồn thu lớn cho ngân sách Nhà nước, nhưng lại có vai trò quan trọng góp phần thực hiện chính sách công bằng xã hội. - Điều tiết vĩ mô nền kinh tế Thuế thu nhập cá nhân được coi như công cụ giúp điều tiết vĩ mô, kích thích tiết kiệm, đầu tư theo hướng nâng cao năng lực hiệu quả xã hội. Thông qua việc điều tiết giảm bớt thu nhập của những đối tượng có thu nhập cao, và phân phối lại cho những đối tượng có thu nhập thấp hơn, thuế thu nhập cá nhân góp phần quan trọng trong việc tăng các chế độ phúc lợi xã hội. - Phát hiện thu nhập bất hợp pháp Trong thực tế, nhiều khoản thu nhập của một số cá nhân đến từ các nguồn bất hợp pháp như: nhận hối lộ, tham ô, kinh doanh hàng quốc cấm, trốn thuế, lừa đảo chiếm đoạt tài sản… Thuế thu nhập cá nhân có vai trò quan trọng góp phần phát hiện các hành vi sai trái này. >> Có thể bạn quan tâm: Hóa đơn điện tử, Báo giá hóa đơn điện tử.

Thuế thu nhập cá nhân có tác dụng điều tiết vĩ mô nền kinh tế.

- Khắc phục hạn chế của các loại thuế khác Thuế thu nhập cá nhân giúp khắc phục được hạn chế của các loại thuế giá trị gia tăng, thuế tiêu dùng: Tính lũy thoái. Cụ thể, các loại thuế này sẽ ảnh hưởng trực tiếp đến người nghèo nhiều hơn do khi tiêu thụ cùng lượng hàng hóa, mọi người đều phải chịu tiền thuế như nhau. Thuế thu nhập cá nhân tính theo phương pháp lũy tiến từng phần sẽ góp phần đảm bảo tính công bằng của hệ thống thuế. - Hạn chế thất thu thuế thu nhập doanh nghiệp Trong các doanh nghiệp thường tồn tại 2 loại thuế: thuế thu nhập cá nhân và thuế thu nhập doanh nghiệp, chúng có mối liên hệ mật thiết với nhau. Trong trường hợp doanh nghiệp kê khai cao hơn thực tế các chi phí phải trả cho cá nhân để trốn thuế, thì các cá nhân được kê khai tăng thêm sẽ phải nộp thêm thuế thu nhập cá nhân với phần phát sinh. Do đó, góp phần khắc phục hạn chế thất thu về thuế.

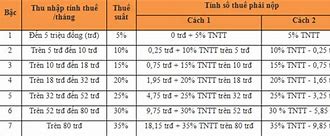

Biểu thuế thu nhập cá nhân năm 2024 – Biểu thuế lũy tiến từng phần

- Biểu thuế lũy tiến từng phần được quy định như sau:

Phần thu nhập tính thuế/năm (triệu đồng)

Phần thu nhập tính thuế/tháng (triệu đồng)

- Biểu thuế thu nhập cá nhân năm 2024 - Biểu thuế lũy tiến từng phần được áp dụng đối với thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công:

Thu nhập tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công là tổng thu nhập chịu thuế quy định tại Điều 10 và Điều 11 Luật Thuế thu nhập cá nhân 2007 (sửa đổi 2014), trừ các khoản đóng góp bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, quỹ hưu trí tự nguyện, các khoản giảm trừ quy định tại Điều 19 và Điều 20 Luật Thuế thu nhập cá nhân 2007 (sửa đổi 2012).

Căn cứ pháp lý: Điều 22 Luật Thuế thu nhập cá nhân 2007

Biểu thuế thu nhập cá nhân năm 2024 – Biểu thuế toàn phần

- Biểu thuế toàn phần được quy định như sau:

b) Thu nhập từ bản quyền, nhượng quyền thương mại

d) Thu nhập từ thừa kế, quà tặng

đ) Thu nhập từ chuyển nhượng vốn quy định tại khoản 1 Điều 13 Luật Thuế thu nhập cá nhân 2007

Thu nhập từ chuyển nhượng chứng khoán quy định tại khoản 1 Điều 13 Luật Thuế thu nhập cá nhân 2007

e) Thu nhập từ chuyển nhượng bất động sản

- Biểu thuế thu nhập cá nhân năm 2024 - Biểu thuế toàn phần áp dụng đối với thu nhập tính thuế từ đầu tư vốn, chuyển nhượng vốn, chuyển nhượng bất động sản, trúng thưởng, tiền bản quyền, nhượng quyền thương mại, nhận thừa kế, quà tặng là thu nhập chịu thuế quy định tại các Điều 12, 13, 14, 15, 16, 17 và 18 Luật Thuế thu nhập cá nhân 2007 (sửa đổi 2014).

Căn cứ pháp lý: Điều 23 Luật Thuế thu nhập cá nhân 2007, được sửa đổi 2014

Thuế thu nhập cá nhân là gì?

Thuế thu nhập cá nhân (Personal income tax) là khoản tiền mà người có thu nhập phải trích nộp trong một phần tiền lương, hoặc từ các nguồn thu khác vào ngân sách nhà nước sau khi đã được giảm trừ. Thuế thu nhập cá nhân không đánh vào những cá nhân có thu nhập thấp, do đó, khoản thu này sẽ công bằng với mọi đối tượng, góp phần làm giảm khoảng cách chênh lệch giữa các tầng lớp trong xã hội.

Thuế thu nhập cá nhân là thuế trực thu trên thu nhập của mỗi cá nhân.

Có 2 đối tượng phải nộp thuế thu nhập cá nhân: Cá nhân cư trú và cá nhân không cư trú tại Việt Nam có thu nhập chịu thuế. Cụ thể:

Vai trò của thuế thu nhập cá nhân

Thuế thu nhập cá nhân có vai trò quan trọng không chỉ với ngân sách nhà nước mà còn góp phần thực hiện công bằng xã hội.

Các khoản thu nhập chịu thuế thu nhập cá nhân năm 2024

Thu nhập chịu thuế thu nhập cá nhân gồm các loại thu nhập sau đây, trừ thu nhập được miễn thuế quy định tại Điều 4 Luật Thuế thu nhập cá nhân 2007:

(1) Thu nhập từ kinh doanh, bao gồm:

- Thu nhập từ hoạt động sản xuất, kinh doanh hàng hóa, dịch vụ;

- Thu nhập từ hoạt động hành nghề độc lập của cá nhân có giấy phép hoặc chứng chỉ hành nghề theo quy định của pháp luật.

Thu nhập từ kinh doanh quy định tại khoản này không bao gồm thu nhập của cá nhân kinh doanh có doanh thu từ 100 triệu đồng/năm trở xuống.

(2) Thu nhập từ tiền lương, tiền công, bao gồm:

- Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công;

- Các khoản phụ cấp, trợ cấp, trừ các khoản: phụ cấp, trợ cấp theo quy định của pháp luật về ưu đãi người có công; phụ cấp quốc phòng, an ninh; phụ cấp độc hại, nguy hiểm đối với ngành, nghề hoặc công việc ở nơi làm việc có yếu tố độc hại, nguy hiểm; phụ cấp thu hút, phụ cấp khu vực theo quy định của pháp luật; trợ cấp khó khăn đột xuất, trợ cấp tai nạn lao động, bệnh nghề nghiệp, trợ cấp một lần khi sinh con hoặc nhận nuôi con nuôi, trợ cấp do suy giảm khả năng lao động, trợ cấp hưu trí một lần, tiền tuất hàng tháng và các khoản trợ cấp khác theo quy định của pháp luật về bảo hiểm xã hội; trợ cấp thôi việc, trợ cấp mất việc làm theo quy định của Bộ luật lao động; trợ cấp mang tính chất bảo trợ xã hội và các khoản phụ cấp, trợ cấp khác không mang tính chất tiền lương, tiền công theo quy định của Chính phủ.

(3) Thu nhập từ đầu tư vốn, bao gồm:

- Thu nhập từ đầu tư vốn dưới các hình thức khác, trừ thu nhập từ lãi trái phiếu Chính phủ.

(4) Thu nhập từ chuyển nhượng vốn, bao gồm:

- Thu nhập từ chuyển nhượng phần vốn trong các tổ chức kinh tế;

- Thu nhập từ chuyển nhượng chứng khoán;

- Thu nhập từ chuyển nhượng vốn dưới các hình thức khác.

(5) Thu nhập từ chuyển nhượng bất động sản, bao gồm:

- Thu nhập từ chuyển nhượng quyền sử dụng đất và tài sản gắn liền với đất;

- Thu nhập từ chuyển nhượng quyền sở hữu hoặc sử dụng nhà ở;

- Thu nhập từ chuyển nhượng quyền thuê đất, quyền thuê mặt nước;

- Các khoản thu nhập khác nhận được từ chuyển nhượng bất động sản dưới mọi hình thức.

(6) Thu nhập từ trúng thưởng, bao gồm:

- Trúng thưởng trong các hình thức khuyến mại;

- Trúng thưởng trong các hình thức cá cược;

- Trúng thưởng trong các trò chơi, cuộc thi có thưởng và các hình thức trúng thưởng khác.

(7) Thu nhập từ bản quyền, bao gồm:

- Thu nhập từ chuyển giao, chuyển quyền sử dụng các đối tượng của quyền sở hữu trí tuệ;

- Thu nhập từ chuyển giao công nghệ.

(8) Thu nhập từ nhượng quyền thương mại.

(9) Thu nhập từ nhận thừa kế là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng.

(10) Thu nhập từ nhận quà tặng là chứng khoán, phần vốn trong các tổ chức kinh tế, cơ sở kinh doanh, bất động sản và tài sản khác phải đăng ký sở hữu hoặc đăng ký sử dụng.

(Điều 3 Luật Thuế thu nhập cá nhân 2007, được sửa đổi 2012, 2014)